并购的动机是什么?

企业实施发展战略的途径有多种选择,为什么要选择并购战略?以下的分析将着重于并购战略不同于新建战略的动机。

(1)避开进入壁牟,迅速进入,争取市场机会。企业并购将目标领域中的一个企业合并过来,不存在重新进入和进入障碍的问题。对制造业来说,并购方式还可以省掉建厂的时间,迅速获得现成的管理人员、技术人员和生产设备,可以在新的领域中迅速建立产销据点。因此,并购方式有利于企业迅速做出反应,抓住市场机会。希利曼(Schliemann)对德国和英国的跨国公司在巴西的14例收购做过研究,发现其中有12例(占86%)在收购年份和收购后重新开始生产的年份之间没有时间滞差。

在制造业中,新建一般要比并购慢得多,除了要组织必需的资源外,还要选择工厂地址、修建厂房和安装生产设备、安排管理人员、技术人员和工人等一系列复杂的工作。根据一些产业的实证研究,采用新建战略组成新的经营单位一般要经过8年的时间才有获利能力;经过10~12年的时间,该单位的效益才可达到成熟业务的水平;12年以后,该单位才会获得很高效益和市场占有率。此外,政府的有关法令也会影响到新建的速度,例如,在美国设厂要经过有关厂外污染问题(EPA)和有关厂内安全生产问题(OSHA)的严格检查,方能取得营业许可。而并购则没有这些麻烦。

(2)获得协同效应。与新建方式相比,并购是一种合并,成功的合并可以获得协后效应。协同效应产生于互补资源,协同效应通常通过技术转移或经营活动共享来得以实现。

用系统理论剖析这种协同效应,可以分为三个层次:第一,并购后的两个企业的“作用力”的时空排列得到有序化和优化,从而使企业获得“聚焦效应”。例如,两个企业在生产、营销和人员方面的统一调配,可以获得这种效应。第二,并购后的企业内部不同“作用力”发生转移、扩散、互补,从而改变了公司整体的功能状况。例如,公司内部的转移定价;信息、人员、产品种类、先进技术与管理、分销渠道、商标品牌、融资渠道等资源的优势互补与共享,都是这种效应的体现。第三,并购后两个企业内的“作用力”发生耦合、反馈、互激振荡,改变了作用力的性质和力量。例如,在公司内部的技术转让、消化、吸收以及技术创新后的再反馈中,可以产生这种效应。

(3)克服企业负外部性,减少竞争,增强对市场的控制力。微观经济学理论表明,企业负外部性的一种表现是“个体理性导致集体非理性”。两个独立企业的竞争表现了这种外部性。竞争的结果往往是两败俱伤。而并购战略可以减少残酷的竞争,还能够增强对其他竞争对手的竞争优势。

并购失败的原因有哪些?

并购的失败率是很高的,在企业并购的实践中,许多企业并没有达到预期的目标,甚至遭到了失败。造成并购失败的主要原因有以下几种:

(1)决策不当。企业在并购前,或者没有认真地分析目标企业的潜在成本和效益,过于草率地并购,结果无法对被并购企业进行合理的管理;或者高估并购对象所在产业的吸引力和自己对被并购企业的管理能力,从而高估并购带来的潜在经济效益,结果遭到失败。

(2)并购后不能很好地进行企业整合。企业在通过并购战略进入一个新的经营领域时,并购行为只是成功了一半,并购后的整合状况将最终决定并购战略的实施是否有利于企业的发展。企业完成并购后面临着战略、组织、制度、业务和文化等多方面的整合。

其中,企业文化的整合是最基本、最核心,也是最困难的工作。如果并购企业与被并购企业在企业文化上存在很大的差异,企业并购以后,被并购企业的员工不接受并购企业的文化,并购后的企业便很难管理,而且企业效益会受到严重影响。

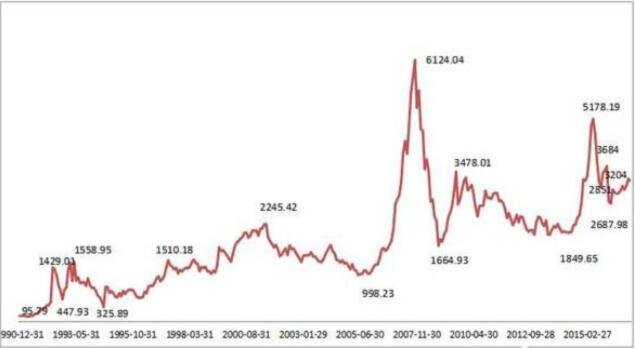

(3)支付过高的并购费用。不论是否通过股票市场,价值评估都是并购战略中卖方与买方较量的焦点。如果不能对被并购企业进行准确的价值评估,并购方就可能承受支付过高并购费用的风险。当企业想以收购股票的方式并购上市公司时,对方往往会抬高股票价格,尤其是在被收购公司拒绝被收购时,会为收购企业设置种种障碍,增加收购的代价。另外,企业在采用竞标方式进行并购时,也往往要支付高干标的价格才能成功。这种高代价并购会增加企业的财务负,使企业从并购的一开始就面临效益的挑战。

(4)跨国并购面临政治风险。对于跨国并购而言,规避政治风险日益成为企业国际化经营必须重视的首要问题。跨国公司在东道国遭遇政治风险由来已久。近年来中国跨国公司也遭遇到越来越多的东道国的政治风险。

防范东道国的政治风险可以考虑以下几条具体措施:

①加强对东道国的政治风险的评估,完善动态监测和预警系统。

②采取灵活的国际投资策略,构筑风险控制的坚实基础。

③实行企业当地化策略,减少与东道国之间的矛盾和摩擦。

营业执照公示信息

营业执照公示信息